前書き

ここで記載する保険商品は「必ず儲かる」というような話ではありません。

為替リスクは契約者が100%負う為、むしろかなりリスクのある商品です。

はい、という事で今回は保険商品のお勉強をしていきます。

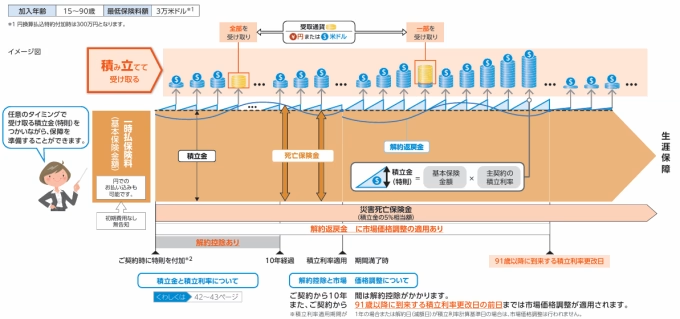

「きずなの終身」とはどんな保険商品か

正式名称は「米国ドル建積立利率更改型一時払終身保険(保障選択型)(無配当)」かな?そう、ポイントは毎年なんらか受け取っているのに無配当であるという事。

「配当で出すワケではない」というのが重要です。

加入年齢は15歳から。

金額は最低3万ドル(153円なら459万円)からです。

詳しくは公式サイトのPDFをご確認ください。

仕組み(運用による増加×元本取り崩し)

この保険商品は

保険会社が預かった保険金という名の負債(前受金)を運用し、その運用益から手数料を引いた残りを元本の取り崩しとして返してもらう。

そんな仕組みです。

保険会社は保険金…つまり前受金として預かった負債を運用する事で金利ゼロでキャッシュを増やし運用出来ます。

契約者は積立金の特則を使い元本を手元に戻しているだけなので、きずなの終身から受け取ったお金に税金は一切かかりません、元は自分のお金ですから。

さらに元本を手元に戻してはいますがPGF生命の運用により元本は元通りになっている形ですので、適用期間が終了し解約返戻金として戻ってきた際も取得価額は減損していないため、丸々解約返戻金の益に対して当てる事ができるため、よほど取得時よりも日本円がドルに対して弱くなっていない限りここでも税金はかかりません。

保険会社は金利というリスク、契約者は為替リスクのある商品という事ですね。

流れ(ざっくり試算)

仮に1億円を複利で運用した場合の利益(IRR)3.0%として、固定金利受取20年で解約返戻金が100%、為替がほぼ100%推移という感じで雑ですが試算をしてみましょう。

1. PGF生命は毎年元本の10000万円相当を10403万円以上にする。

2. 契約者は積立金の特則を利用して元本を切崩す形で403万円相当を円で受取る。

3. 元本は10000万相当に戻り、PGF生命は再び1億円を運用する…以降繰り返し。

4. 20年後、契約者は403万×20年で8060万円を無税で受け取った状態で元本は変わらず10000万円相当が残っている。

5. 解約返戻金をもらう、取得価額1億円、受取1億円で受取り時もほぼ税金ゼロ。

為替が動くので④の段階でブレるし、⑤の返戻金の時に円安なら受け取り額は増えるけど税金発生、円高なら取得価額の方が大きいので損益通算。

・

・・

・・・

へぇ、こりゃ凄い。

1億円預けて毎年403万円を受け取るも、特則積立金の切り崩しによる受取で自分の資金を取っているだけなので税はかからない。

年間4%の速度で資金が増えているのに、税金はかからない。

そうか、彼らはこうして税金のかからない資産を…おっと誰か来たようだ。

さらに、積立金の特則で保険会社が制度として払い戻した元本を受け取り続けるも本来の元本は減っていないから20年受け取った後の出口で解約金元本全額相当を受け取っても取得価額で相殺してほぼゼロ。

死亡時の保険金受取という面で見ると受け取り対象が変わるから取得価額が効かなくなる、終身というよりは20年後に解約することで最大効率を発揮する商品のように思います…んん~なるほどなるほど。

1億円の例で言えば20年後は総額18060万相当になりますが、例えば為替153円が契約初日にいきなり100円になってそれが20年続いたとて11800万相当です。

20年固定でリスク最大値を1ドル100円に見据えるなら実質的な利回りを2.5%に設定してくれればほぼ勝ち確。

逆に保険会社視点で見てもフロートによるレバレッジ運用できる保険商品として強力、市場金利で運用するだけでメリットがあるので日本では特に効果を発揮。

いやぁ久しぶりにワクワクする勉強でした。

あ、理解を間違えている部分があるかもしれないので、実際に加入したい場合や詳細は公式サイトやPGF生命さん、取り扱っているみずほ銀行の担当さんまで。

きずなの終身

(https://www.pgf-life.co.jp/st/products/jswl/mizuho/pdfpop.html)